对冲基金和套利交易综述

---- 刘宏(博弘投资BOSS)讲座的简要笔记

开始的部分作为知识了解,很难得的,但后面的专业部分就太恐怖了----笔者

1、定义:

对冲基金(Hedge Fund)泛指私募基金;而共同基金(Mutual Fund)泛指公募基金

对冲的原始含义:指通过复杂的交易集合对冲掉某些不喜欢的风险(通常是无法掌握的系统风险),而保留某些精心选择的风险(通常隐含有某种统计概率),以便从这些风险中换取超额收益。

2、起源:

澳大利亚人阿尔弗雷德-温斯勒-琼斯于1949年1月在美国纽约创建了一个私人合伙制的股票基金。目的是规避市场升跌的系统风险并谋求在股市的跌市中也能获得较大的投资收益。其惯用的操作手法—在同行业中,同时,做空差的公司,做多相关联的(被低估)好的公司,并利用财务杠杆,以获取独立于市场整体走势的证券间的相对价值。

3、对冲交易策略的种类:

方向性交易(与涨跌方向有关)

----与资产价格有关:做多、做空

----与资产价格无关:价差、利差、波动率

非方向性交易

----套利交易:简单套利、统计套利

----非套利交易:上面,对冲起源的相对价值投资交易Pair Trading

4、例子:

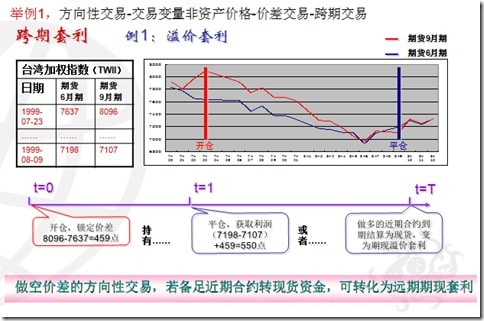

----跨期价差套利:利用不同期限的指数期货间出现的价差套利,可进一步变为无风险的期货、现货价差套利。(出了指数期货,估计不少人会做这个)

----流动性利差套利:利用当期新发行国债,相对旧国债流动性高(有溢价)套利

----波动率交易:同时买入CALL和PUT权证,构建波动率范围(外资行有很多这样的保本产品)

----ETF套利:利用ETF价格和ETF一篮子股票价格之间的差异套利(前两年机会很多,现在少了)

----跨市场简单套利:比如利用伦敦铜和上海铜之间的价差套利(再比如A、H套利)

----跨品种套利:比如不同指数期货间的套利,比如新华富时A50和沪深300(相关性是否可靠?)

后面的统计套利,那就更“没人性”了:

----波动率的均值回复套利(搞不懂)、GAMMA交易(波动率的加速度,更加搞不懂了)。据说有人使用电脑既定模型下单,套港股期指两年数据,无风险收益150%

----Dispersion交易:ETF期权价格隐含了一篮子股票每个期权价格,期权价格隐含了波动率。(这个还听说过)

----还有Payoff、Alpha等等,再也听不下去了,开溜。

有兴趣的点击下载PPT。